Marché immobilier / Février 2024

Marché immobilier / Février 2024

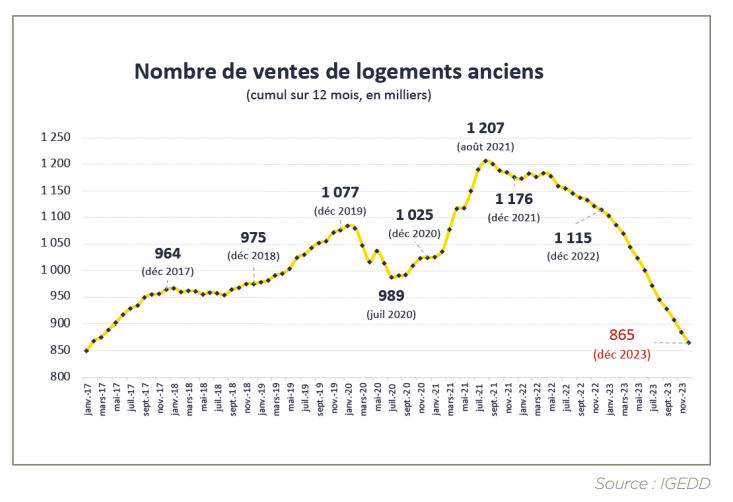

Un premier semestre 2024 difficile devrait succéder à un second semestre 2023 qui le fût tout autant. Le quadruplement des taux d’intérêt en 2 ans a eu raison de la dynamique passée du marché. L’année 2023 s’est terminée avec un record historique de baisse de ventes sur un an (-22%, à environ 865 000 ventes), et une baisse des prix, surtout dans les zones denses.

Le marché est désormais plus favorable aux acquéreurs. Il n’est ni bloqué, ni face à un krach, mais fortement ralenti. La hausse des taux des deux dernières années n’a pas encore engendré de baisse des prix significative. Les signes encourageants observés fin 2023 sur le crédit (réouverture de l’octroi de la part des banques et stabilisation des taux) semblent insuffisants pour relancer le marché. En 2024, les ventes devraient à nouveau s’inscrire en baisse (autour de -10% à 800 000 transactions), et la baisse des prix doit s’accélérer pour redonner du pouvoir d’achat aux acheteurs. L'offre de biens disponibles à la vente est en cours de reconstitution et ne constituera plus un facteur de soutien pour les prix en 2024.

Le ralentissement des ventes accroît les tensions sur le marché locatif. Le parcours résidentiel des ménages est rompu et la crise s’installe.

Croissance molle et désinflation progressive

La Banque de France prévoit une croissance du PIB de +0,9% en 2024, un niveau aussi modeste qu’en 2023 (+0,8%), avant un éventuel léger redressement en 2025 (+1,3%) et 2026 (+1,6%). L’indicateur à suivre reste l’inflation.

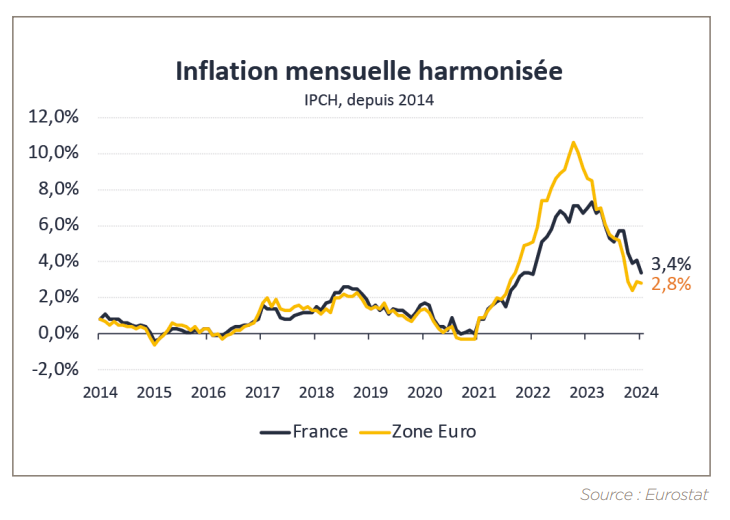

L’indice mensuel est descendu en décembre 2023 à +3,1 %. L’inflation a commencé à refluer ces derniers mois en Europe, et également en France. En comparaison européenne (indice harmonisé IPCH, à +3,4% en France), l’inflation avait nettement plus augmenté en zone euro qu’en France, mais elle a depuis nettement plus baissé en zone euro. Ces différences sont en partie liées à la mise en place du bouclier tarifaire sur l’énergie en France.

L’impact des hausses passées de taux directeurs de la BCE commence à être perceptible sur l’économie qui ralentit, comme souvent, environ 12 à 18 mois après le début du cycle de hausses de taux. De son côté, la confiance des ménages remonte légèrement mais reste en dessous de sa moyenne de long terme.

Des taux des crédits en légère baisse par rapport au pic de fin 2023

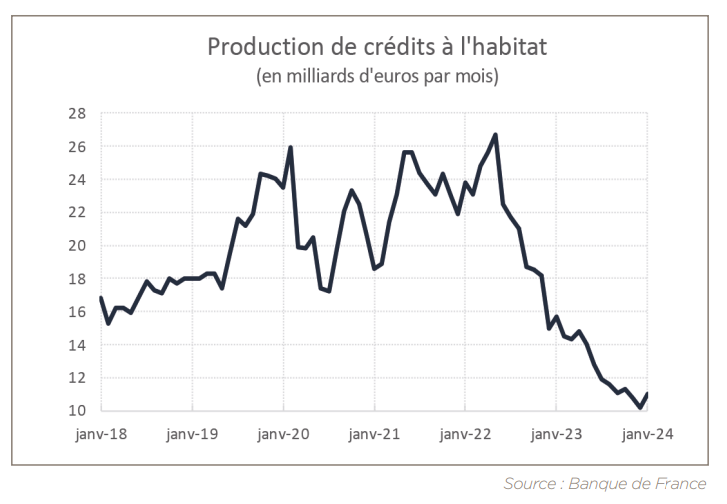

La production de crédits est en baisse sensible depuis le mois de juin 2022. En janvier 2024, la production de crédit est quasiment au plus bas depuis 2014. La production de crédit pâtit non seulement de la baisse des ventes dans l’ancien et de la chute dans le neuf, mais aussi des difficultés de plus en plus accrues des emprunteurs à pouvoir accéder au crédit. Sans compter que certains acheteurs vendent dans des zones chères et achètent dans des zones moins chères, et n’ont donc pas nécessairement recours au crédit.

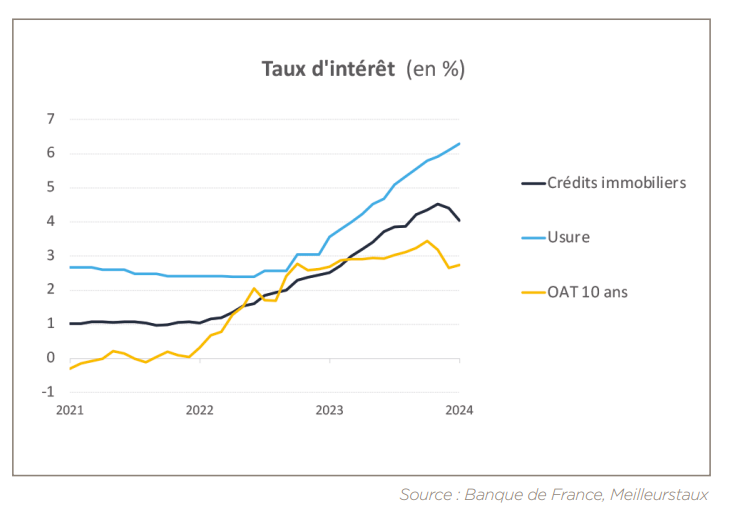

La production de crédit est aujourd’hui 2 fois plus faible que fin 2019 au moment de la première recommandation du HCSF sur le logement. La pertinence de maintenir les contraintes du HCSF ne semble pas flagrante dans le contexte actuel… Les taux des crédits immobiliers n’augmentent plus et ont même légèrement baissé. Fin janvier 2024, ils sont redescendus autour de 4% selon le courtier Meilleurstaux, dans la foulée de la baisse des taux des emprunts d’état (OAT 10 ans).

Ils devraient se stabiliser au T1 2024 à un palier, mais restent 4 fois plus élevés qu’il y a 2 ans. Et même si les taux baissaient au cours de 2024, il ne faudrait pas s’attendre à un retournement rapide du marché immobilier. Le taux de l’usure est désormais moins contraignant pour les banques qui retrouvent de la latitude et de la souplesse pour prêter et ont reconstitué leurs marges sur le crédit immobilier.

La hausse des taux fait perdre de la capacité d’achat aux primo-accédants, et n’incite pas les ménages déjà propriétaires à déménager, au risque de voir leur taux de crédit augmenter sensiblement par rapport à leur crédit en cours. Le nombre de ventes « de confort », non dictées par les aléas de la vie (naissance, divorce, décès…), diminue.

Forte baisse des ventes

La baisse des ventes de logements, entamée depuis septembre 2021, s’accélère depuis 2023 : à fin novembre 2023, 885 000 ventes avaient été réalisées sur 12 mois (-21% sur un an). La baisse des ventes sur l’ensemble de l’année 2023 aura été de 22%, soit environ 865 000 ventes. Le nombre de transactions redescend donc bien en-dessous des niveaux « pré-covid », et revient 7 ans en arrière. Surtout, il s’agit de la plus forte baisse des ventes sur un an jamais observée depuis plus de 50 ans. Un choc majeur pour le marché immobilier.

La baisse des ventes se fait un peu plus ressentir dans l’Ouest (où les prix et les ventes avaient le plus augmenté) et le Nord du pays.

A noter que sur le marché du neuf, les ventes se sont effondrées depuis 18 mois, et sont au plus bas depuis 1995. Le mal semble plus profond sur le marché du neuf (contraint par le coût de la main d’œuvre et des matières premières notamment) que sur celui de l’ancien. En apparence, les prix du neuf ne baissent pas, contraints par un prix de revient non négociable.

Baisse sensible des prix dans les zones denses

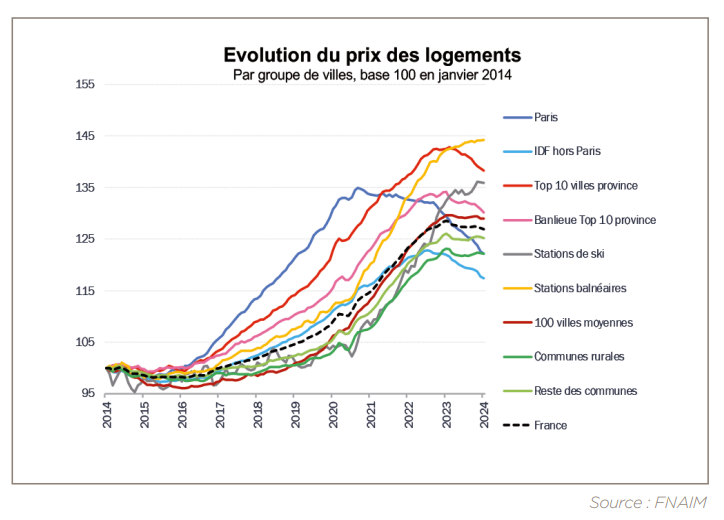

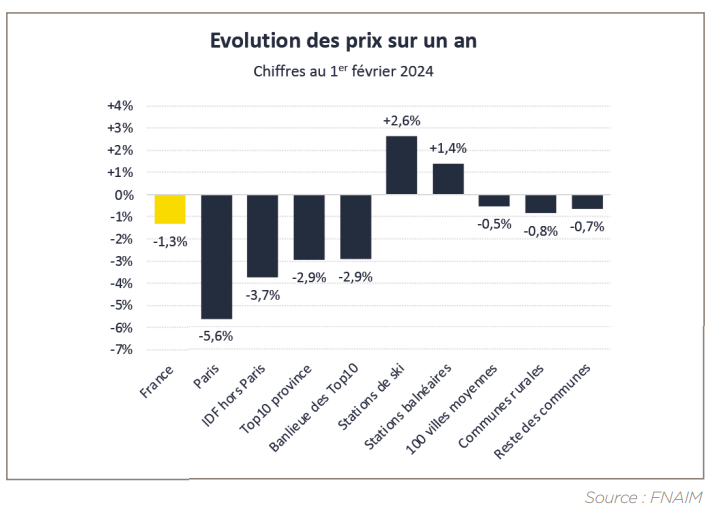

Comme habituellement en début de cycle baissier, la baisse des volumes est suivie d’une baisse des prix, qui se matérialise depuis début 2023. Après avoir fortement augmenté avant et après le covid (sauf à Paris), les prix se sont retournés et s’inscrivent désormais en légère baisse. La forte hausse des taux des crédits immobiliers depuis début 2022 rend nécessaire cette baisse des prix (en pente douce jusqu’à présent) pour préserver la capacité d’achat des acheteurs. On observe un net fléchissement de la demande. A l’échelle nationale, les prix sont en baisse régulière et tendancielle sur une année.

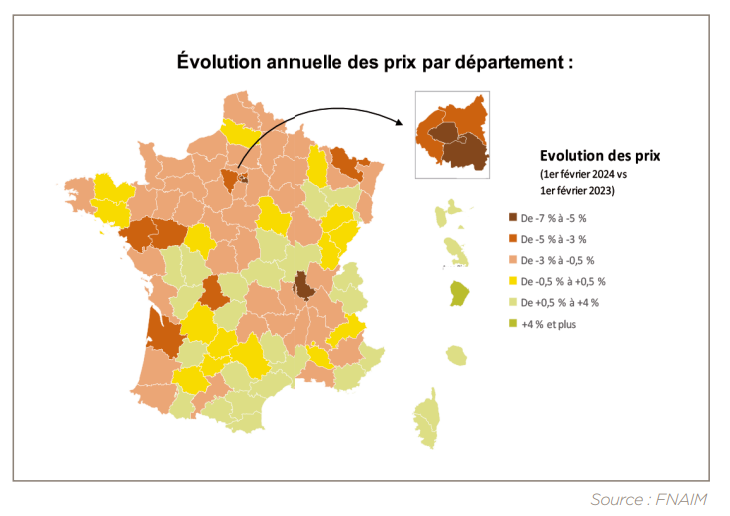

Cette baisse concerne la plupart des zones, à l’exception des zones touristiques (stations balnéaires et de ski) qui résistent encore. Paris (-5,6% sur un an) et sa périphérie (-3,7%) sont les plus touchées. La banlieue parisienne est même la zone où les prix ont le moins augmenté depuis 10 ans. D’autres grandes villes connaissent d’importantes baisses de prix : Lyon (-6,1%), Nantes (-7,1%), Bordeaux (-4,9%), à l’exception de Nice qui résiste encore (+2,1%).

D’une manière générale, le marché baisse le plus là où les prix sont les plus élevés, car la sensibilité des acquéreurs aux taux des crédits y est plus forte. Les grandes métropoles, où les prix et le recours au crédit sont élevés, subissent plus durement qu’ailleurs en France la perte de capacité d’achat immobilier des ménages.

La majorité des départements connaissent une baisse des prix, mais ce n’est pas le cas de la Corse et de la côte méditerranéenne (notamment Alpes Maritimes et Var).

De manière générale, on assiste à un changement de cycle et à un rééquilibrage du marché au profit des acheteurs, qui reprennent le pouvoir. A ce stade, la baisse des prix est encore relativement modeste et loin de compenser la hausse des taux, même en tenant compte de la hausse des revenus. L’euphorie post-covid avait entraîné une pénurie de biens à vendre. En lien avec la baisse des ventes, l’offre de biens à vendre est en train de se redresser, et ne constitue plus une force de rappel qui bride la baisse des prix. La capacité d’achat des acheteurs devrait se redresser en 2024, sous l’effet de la hausse des revenus et de la baisse du prix des logements.